پخش زنده

امروز: -

در این نوشتار برای پی بردن به چرایی تاکید رهبر معظم انقلاب بر اهمیت برداشته شدن سیطره دلار از تعاملات مالی کشور به پیشینه این مساله و راهکارهای پیشنهادی کارشناسان برای محقق شدن این هدف در نظام پولی و مالی کشور میپردازیم.

پژوهش خبری صدا و سیما: رهبر معظم انقلاب در دیدار اخیر خود با فرماندهان سپاه پاسداران با اشاره به یکی از ابعاد بسیار مهم اقتصاد مقاومتی در عرصه کاهش وابستگی مالی و پولی به دشمنان فرمودند: «اگر مسئولان و مردم بتوانند اقتصاد مقاومتی را به معنای واقعی محقق و کشور را از جادوی مالی و پولی دشمن خلاص کنند و ارزش و آقایی دلار را در زندگی اقتصادی بشکنند، کشورهای دیگر را نیز نجات دادهاند و برای آنها الگو خواهند شد.»

برای پی بردن به چرایی تاکید رهبر معظم انقلاب بر اهمیت برداشته شدن سیطره دلار از تعاملات مالی کشور به پیشینه این مساله و راهکارهای پیشنهادی کارشناسان برای محقق شدن این هدف در نظام پولی و مالی کشور میپردازیم.

پس از جدی تر شدن تحریمهای اقتصادی ایالات متحده علیه جمهوری اسلامی ایران در سال 2010 ، مساله چگونگی اجرایی شدن این تحریمها از سوی دولت آمریکا به مسالهای بسیار مهم تبدیل شد.

دولت مردان آمریکا که بیشتر تحریمهای وضع شده توسط آنها به صورت یکجانبه و بدون حمایت جدی بینالمللی پیگیری میشد با استفاده از سازو کارهای بسیار پیچیده و بهره گیری کامل از تفوق دلار به عنوان رایجترین ارز دنیا به عملی کردن خواستههای خود در زمینه تحریمهای ایران پرداختند.

در ابتدای شروع تحریمهای اقتصادی آمریکا علیه ایران،بسیاری از افراد به علت عدم آگاهی از دامنه قدرت ایالات متحده در رصد تبادلات مالی بینالمللی که برآمده از وابستگی شدید کشور ایران در تعاملات تجاری بینالمللی به دلار بود، در اجرایی شدن تحریمهای آمریکا تردید داشتند. اما با گذشت مدت زمانی کوتاه، وابستگی نظام پولی و بانکی ایران در تعاملات بینالمللی این امکان را برای آمریکا فراهم نمود تا با رصد تراکنشهای مالی مربوط به ایران و الزام بانکهای بینالمللی به عدم همکاری با ایران به اهدف خود در تحریم اقتصادی جمهوری اسلامی ایران دستیابد.

در واقع بانکهای بین المللی که هرگونه خدماتی مالی بر پایه دلار برای کشورهای مختلف انجام میدهند، ملزم به داشتن مجوز بانک مرکزی آمریکا هستند و تا زمانی که ایران قصد استفاده از دلار را برای تعاملات تجارت بینالمللی خود داشته باشد، با بانکهایی مواجه است که به دلیل الزام به رفتار در جهت خواستههای بانک مرکزی آمریکا، توان یا بهتر بگوییم جرئت ارائه خدمات به ایران را نخواهند داشت.

البته برخی از بانکهای بین المللی با وجود تهدیدات آمریکا در دوره تحریم حاضر به تعامل با ایران شدند اما جرائم غیر قابل باور برای این بانکها(نظیر جریمه 9 میلیارد دلاری برای بانک پاریباس فرانسه و یا بانکهای دیگر که مجموع این جرایم به 16 میلیارد دلار میرسید) مسیر را برای تخطی هریک از بانکهای دیگر بینالمللی در تعاملات دلاری آنها با ایران در دوره تحریم مسدود نمود.

البته باید گفت در دوران پس از برجام نیز همچنان عواقب وابستگی ایران به دلار در تعاملات بینالمللی به ابزاری برای آمریکادر جهت سنگاندازی در مسیر تعاملات تجارت خارجی ایران تبدیل شده است. بسیاری از بانکهای بینالمللی به علت هراس از زیر پا گذاشتن ناخواسته خطوط قرمز بانک مرکزی آمریکا در تعامل با ایران، با وجود برداشته شدن تحریمهای مالی روی کاغذ همچنان از خدمات دهی به ایران سر باز می زنند.

چگونه دلار ابزار هژمونی پولی آمریکا شد؟

از سال 1944 و در پی توافقاتی که در کنفرانس برتن وودز بین کشورهای اروپایی و ایالات متحده صورت گرفت، دلار به عنوان ارز اصلی و مرجع تعاملات مالی بینالمللی نقش ویژهای در مهندسی معادلات قدرت به نفع ایالات متحده آمریکا یافت. یکی از تعهدات اصلی ایالات متحده در قبال تبدیل ارز این کشور به عنوان ارز اصلی در تجارت بینالملل، تعهد به حفظ برابری هر اونس طلا با 35 دلار بود. تبدیل دلار به عنوان ارز مرجع در تبادلات مالی بینالملی چنان جایگاه مستحکمی را برای آمریکا به ارمغان آورد که این کشور جسارت این را یافت تا در مشکلات خود مالی سال 1971 از تعهد خود برای حفظ ارزش دلار سرباز بزند و این اتفاق منجر به آغاز راه تبدیل دلار از یک پول ملی به جایگاه بزرگترین ابزار عملیاتی سیاسی و اقتصادی برای ایالات متحده در مسیر عمق بخشیدن به سیطره سیاسی و اقتصادی این کشور گشت.

آمریکا چگونه از دلار به نفع خود بهره میبرد؟

1- نظارت و کنترل تمامی تراکنشهای مالی با دلار در سطح جهان:

در حال حاضر ایالات متحده با استفاده از سیستمی یکپارچه بر تمامی تراکنشهای مالی با دلار در سطح جهان احاطه دارد.هر بانکی در سطح جهان برای انجام تراکنشهای مالی با دلار نیاز به مجوز بانک مرکزی آمریکا داشته و مجبور است ذیل نظام پرداخت دلار عمل کند.ذخیره شدن دلارهای کشورها در حسابهای دلاری این امکان را به آمریکا میدهد تا داراییهای کشورهای مخالف خود را مسدود کند. در واقع آمریکا میتواند با تصویب قوانین یکجانبه( همانطور که در مورد ایران عمل کرده است) بانکهای ذیل نظام پرداخت دلار را وادار به محدود کردن نقل و انتقال دلاری کشورهای مخالف آمریکا و مسدود کردن داراییهای دلاری این کشورها کند.در غیر این صورت این بانکها با خطر جریمه مالی و حتی لغو مجوز فعالت مواجه خواهند شد.

2- جبران کسری تجاری ایالات متحده از جیب کشورهای دیگر دنیا:

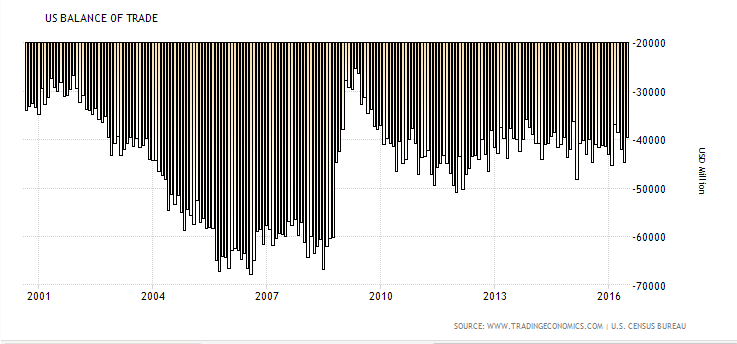

همانطور که اشاره شد از سال 1971 و در دوره ریاست جمهوری نیکسون ایالات متحده از تعهد خود مبنی بر حفظ ارزش برابری دلار با میزان مشخصی از طلا شانه خالی کرد. این اتفاق همزمان با آغاز کسری تجاری ایالات متحده است که تا کنون نیز ادامه دارد. کسری تجاری آمریکا در حال حاضر به بیش از 8 تریلیون دلار رسیده است و این رقم در سال ،2006، 750 میلیارد دلار بوده است که در حدود 12 برابر درآمد نفتی ایران در آن سال بوده. همچنین این رقم در سال 2015 بیش از 400 میلیارد دلار بوده است. این بدان معناست که آمریکا بسیار بیش از آنکه کالا تولید و صادر میکند، کالا وارد و مصرف مینماید، بدون اینکه نرخ ارز این کشور دچار تلاطم شود. چگونگی وقوع این افرایند یک پاسخ ساده دارد: در واقع ایالات متحده دلار و اوراق قرضه صادر(چاپ) میکند و در مقابل کالا وارد میکند. روند استفاده ایالات متحده از صدور دلار و اوراق قرضه برای جبران کمبودهای مالی این کشور را میتوان در نرخ برابری دلار با هر اونس طلا در حال حاضر نیز به راحتی مشاهده نمود. در حالی که در سال 1971 قیمت هر اونس طلا برابر با 35 دلار بود، در حال حاضر نرخ این برابری به بیش از 1300 دلار رسیده است.

تراز تجاری آمریکا بین سالهای 2010 تا 2016

باطلالسحر جادوی پولی و مالی دلار

روند کاهش ارزش دلار از سال 1971 و سو استفاده ایالات متحده از دلار به عنوان ابزاری برای جبران کسری های اقتصادی خود واکنشهای مختلفی را در طی سالهای پس از این اتفاق در پی داشت. اما این واکنشها تا بحران مالی 1997 در جنوب شرقی آسیا منجر به اتفاق شاخصی در عرصه تعاملات مالی بینالمللی در جهان نشد. در واقع باید گفت بحران سال 1997 منجر به تحولات بنیادین ارزی در استفاده از پولهای محلی و توسعه پیمانهای پولی دوجانبه بین کشورهای آسهآن+3(کشورهای آسه آن بهعلاوه چین، ژاپن و کره جنوبی) شد.

از شاخصترین اتفاقات پس از این بحران اجرایی شدن طرح چیانگ مای بین بین کشورهای آسهآن+3 بود. مهمترین مفاد این طرح توسعه پیمانهای پولی دو جانبه برای استفاده از پولهای محلی در تجارت بین کشورهای آسه آن +3 بود. تا سال 2003 اکثر کشورهای حوزه آسه آن به صورت دو به دو با یکدیگر پیمان پولی امضا کردند. در حالی که در ابتدای شکلگیری این پیمانها بر اساس دلار ایجاد شده بودند، بحران مالی سال 2008 تحولات مهمی را ایجاد کرد. به تدریج ارز مورد توافق در این پیمانها از دلار به ارزهای محلی تبدیل شد. از تحولات مهم دیگر که در این روند به وقوع پیوست استفاده از ارزهای محلی برای تسویه تجاری بین دو کشور بود که منجر به کاهش وزن ارزهای واسط مانند دلار و یورو در سالهای 2010 و 2011 شد. ایده استفاده از ارزهای محلی برای تجارت در شرق آسیا به حدی گسترش یافت که همکنون ادعا میشود در این منطقه ارز غالب وجود ندارد و از همه ارزها در تجارت فرامرزی استفاده میشود.

تعریف پیمان پولی دو جانبه:

پیمان پولی دو جانبه به طور کلی به معنی استفاده همزمان از دو پول ملی(پول ملی کشورهای مبدا و مقصد ) برای تسویههای مرتبط با تجارت فرامرزی به گونهای که نیاز به ارز واسط نباشد.

بانک مرکزی چین پیمان دو جانبه پولی را اینگونه تعریف میکند: در یک پیمان پولی دو جانبه کشور در خواست کننده، ارزهای قابل تبدیل را از کشور تامین کننده به ارز محلی آن کشور میخرد و ارز محلی خودش را معادل همان ارزهای قابل تبدیل (نرخ تبدیل تراکنش خرید در یک دوره زمانی تعیین شده ) باز خرید میکند.

از مهمترین اهداف نامبرده شده برای استفاده از پیمان پولی دوجانبه میتوان به موارد زیر اشاره کرد:

- تامین نقدینگی لازم برای مدیریت بحرانهای مالی در زمانهای مورد نیاز

- استفاده از این نقدینگی برای تسویه پرداختهای تجاری بین کشورها در شرایط عادی تجاری

- کاهش وابستگی تجارت بین کشورها به ارزهای واسط مانند دلار، پوند و یورو

- جهانی سازی ارزهای محلی و تقورت نقش آنها در تجارت بینالملل به دلایل اقتصادی و سیاسی

اصلی ترین منافع استفاده از پیمانپولی دوجانبه :

- مقاوم سازی افتصاد ایران دربرابر آثار سیکلهای تجاری در دیگر کشورهای دنیا: در زمان رکود اقتصادی پیمان پولی دو جانبه میتواند ار طریق مدیریت نوسانات نرخ ارز و همچنین تسهیل مبادلات شرکتها با شرکای تجاری شان در خارج از کشور منشا اثر شود و مانع تداوم رکود شود.زیرا در این پیمانها تکیه به ارز خاصی نیست و تجارت با هر کشور با پول ملی انجام میشود و باعث کاهش هزینه تبدیل ارز ملی به ارزهای جهان روا خواهد شد.

- ارتقا جایگاه ریال به عنوان پول ملی ایران:

ارتقا جایگاه ریال به عنوان پول ملی ایران در تجارت بینالملل و تبدیل آن به ارز قابل خرید برای ذخیره ارزی مهمترین دستاورد پیمان پولی دوجانبه است.در این حالت اعتبار پول هر کشور به اندازه قدرت صادرات آن کشور خواهد بود و به جای استفاده از چند ارز محدود ، از سبدی از ارزها برای انجام تجارت بین کشورها و ذخیره سازی استفاده میشود.

- منافع بخش خصوصی :

از سالهای گذشته یکی از مهمترین مشکلات بخش خصوصی در تبادلات تجاری خارجی مساله گشایش اعتبار و نقل و انتقال پول بوده است که هنوز هم بخش عمده ای از تجار و صادرکنندگان ایرانی با آن مواجه هستند. تجار و صادرکنندگان برای حل این شکل از مسیر های بسیار پر ریسک همچون صرافیها و نقل و انتقال فیزیکی برای تراکنشهای مالی بهره میجستند. در این شرایط امضای پیمان پولی دوجانبه بین ایران و شرکای اصلی تجارت خارجی ایران، می تواند تا حد بسیار زیادی این مشکل را مرتفع کند. در واقع استفاده از پولهای محلی مسیر را برای دخالت آمریکا در تعاملات تجاری تجار و صادرکنندگان ایرانی مسدود میکند.

وضعیت پیمان دو جانبه پولی در بین کشورهای دیگر جهان:

تا کنون نزدیک به 54 پیمان پولی دوجانبه بین کشورهای مختلف در جهان امضا شده است که کشور چین با بیش از 29 پیمان پولی بیشترین سهم را از این تعداد داشته است و ژاپن و کره جنوبی در جایگاههای بعدی هستند.کشورهای دیگر از جمله هند نیز برنامهریزیهای گسترده ای برای انعقاد پیمانهای پولی دارند.

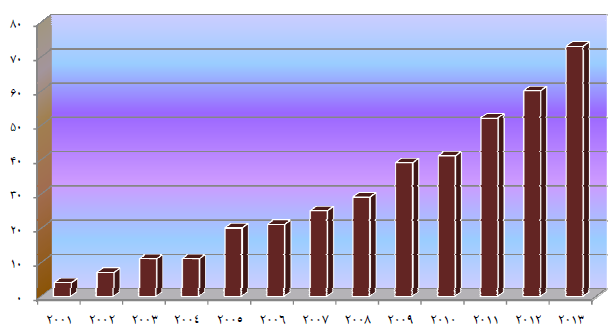

همانطور که در نمودار ذیل قابل مشاهده است، تعداد پیمانهای پولی دو جانبه امضا شده در جهان از سال 2001 تا کنون همواره روند سعودی خود را حفظ کرده است.

تعداد تجمعی پیمانهای پولی منعقد و تمدید شده در هر سال تا سال 2013

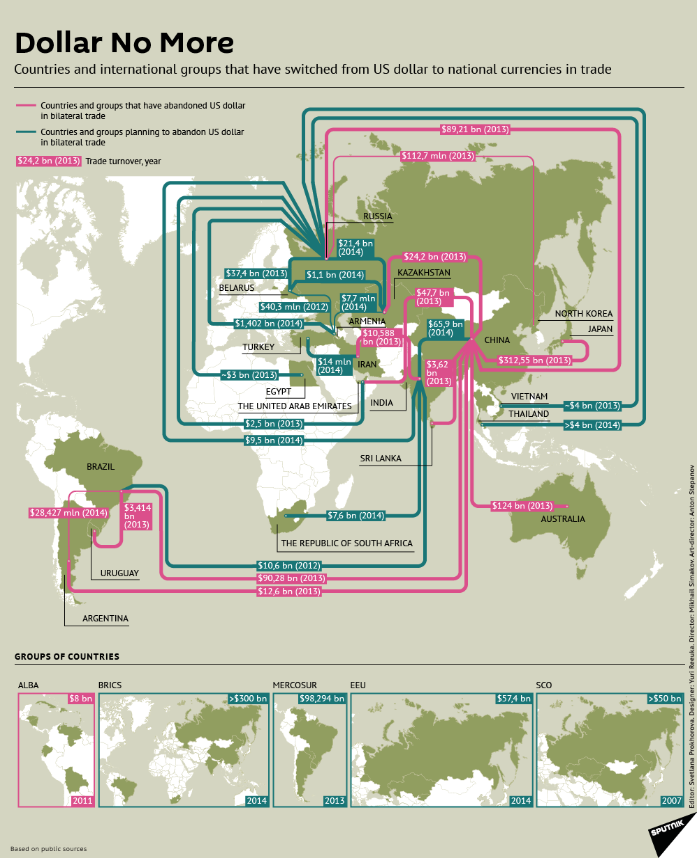

کشورها و گروه های بین المللی که در تجارت از دلار آمریکا به ارزهای ملی خود تغییر جهت داده اند

وضعیت پیمان پولی دوجانبه در ایران:

جمهوری اسلامی ایران پس از انقلاب اسلامی در عرصههای گوناگون مجبور به مواجهه با آمریکا شده است. در سالهای اخیر و پس از تبدیل تحریمهای اقتصادی به مهمترین ابزار ایالات متحده در تقابل با ایران، توجه به مقابله با استیلای دلار بر روابط اقتصادی ایران در داخل کشور روند روبه رشدی یافته است.

برنامههای پنجم و ششم توسعه در ایران اولین واکنشهای مستقیم به استفاده آمریکا از ابزار دلار برای اثرگذاری منفی بر منافع ایران در تبادلات مالی بینالمللی میباشد. در بند 41 سیاستهای کلی برنامه پنجم توسعه که در دی ماه سال 1387 به دولت ابلاغ شده است، با هدف گذاری کاهش وابستگی به سیستم پولی نظام سلطه آمده است: ارتقاء نقش مدیریتی ایران در توزیع و ترانزیت انرژی، افزایش فرصتهای صادراتی، جذب سرمایه و فناوریهای پیشرفته و کمک به استقرار نظام پولی، بانکی و بیمهای مستقل با کمک کشورهای منطقهای و اسلامی و دوست با هدف کاهش وابستگی به سیستم پولی نظام سلطه.

نگاه امنیتی به وابستگی به سیستم پولی نظام سلطه در برنامه پنجم توسعه در برنامه ششم توسعه شکل اجرایی تری به خود گرفت و در بند چهارم از بخش اقتصادی سیاستهای کلی برنامه ششم توسعه راهکارهایی عینیتری برای افزایش پیوندهای اقتصادی جایگزین به منظور کاهش وابستگی به سیستم پولی نظام سلطه ارائه میشود.در بند 4 سیاستهای کلی برنامه ششم توسعه آمده است: توسعهی پیوندهای اقتصادی و تجاری متقابل و شبکهای کشور بهویژه با کشورهای منطقهی آسیای جنوب غربی، تبدیلشدن به قطب تجاری و ترانزیتی و انعقاد پیمانهای پولی دو و چندجانبه با کشورهای طرف تجارت در چارچوب بندهای ۱۰، ۱۱ و ۱۲ سیاستهای کلی اقتصاد مقاومتی.

علاوه بر موارد گفته شده همانطور که در مقدمه نیز به آن اشاره شد رهبر معظم انقلاب نیز در سخنان اخیر خود بر برون رفت کشوراز سلطه پولی و مالی دلار اشاره نمودهاند.

اما با وجود تمام تاکیداتی که در برنامههای توسعه و سخنان رهبری معظم در مورد مساله سیطره دلار بر تعاملات تجارت خارجی کشور به چشم میخورد، متاسفانه اقدامات عملی در خصوص استفاده از راهکار اثبات شده پیمان دوجانبه پولی برای حل این مشکل به چشم نمیخورد.

در لایحه برنامه ششم توسعه که از سوی دولت به مجلس ارائه شده است علیرغم تاکیدات صورت گرفته در سیاستهای کلی برنامه ششم ، هیچ اشارهای به استفاده از پیمانهای پولی دوجانبه نشده است.و این درحالیست که ایران دارای پیشنهادات جدی از سوی کشورهای مختلف همچون پاکستان و ترکیه، روسیه و هند برای ایجاد پیمان پولی دوجانبه است.

بنا بر گفته کارشناسان ایجاد پیمان دوجانبه پولی بین ایران و 8 کشور چین، هند، کرهجنوبی، ترکیه، امارات متحده عربی، تایوان، پاکستان و روسیه میتواند منجر به تسویه 55 درصد از واردات ایران به صورت دوجانبه شود و دیگر نیازی به ارز واسط در این بخش از تعاملات تجاری ایران وجود نداشته باشد.

جمعبندی:

استفاده ایالات متحده آمریکا از دلار به عنوان ابزاری برای جبران کمبودهای اقتصادی خود که از سال 1971 همزمان با کسری تراز تجاری آمریکا( شوک نیکسون )در عرصه تعاملات تجارت خارجی در جهان آغاز شده بود،در سالهای اخیر رو به افول نهاده است.کشورهای مختلف جهان با آگاهی از مزایای ورود به پیمانهای دو جانبه پولی در تعاملات دو سویه تجاری دیگر حاضر به پرداخت هزینههای استفاده از دلار به عنوان ارز واسط نیستند.به نظر میرسد در شرایط کنونی و با وجود فضایی که بر روابط ایران آمریکا حتی پس از توافق هستهای برقرار است، مسئولان کشور بیش از پیش باید نسبت به اتخاذ اقداماتی در جهت کاهش توان بازوی اعمال قدرت آمریکا بر تعاملات مالی کشورمان کوشا باشند.آنچه در این میان مورد تایید کارشناسان مختلف و الزامات قانونی کشور نیز میباشد، بهرهگیری از پتانسیلهای پیمانهای دوجانبه پولی با استفاده از ارزهای محلی است.

در واقع تعلل در پایان دادن به استیلای آمریکا بر جریانهای مالی تبادلات تجارت خارجی ایران میتواند عواقب بسیار جدی برای کشور داشته باشد، عواقبی که برخی در حوزه امنیتی هستند، مانند رصد تراکنشهای جریانهای مالی کشور و برخی اقتصادی هستند، مانند ایجاد هراس در بانکهای بینالمللی برای تعامل با ایران و خدمات دهی به کشور.

پژوهش خبری صدا و سیما//

البته پیمانهای دوجانبه پولی و مالی خوب است، اما راهکار دائمی و موثر نیست.

البته پیمانهای دوجانبه پولی و مالی خوب است، اما راهکار دائمی و موثر نیست.