پخش زنده

امروز: -

مشاور مدیریت روابط عمومی و امور بین الملل سازمان بورس و اوراق بهادار گفت: صندوقهای سرمایه گذاری بورسی میتوانند درصورت معرفی صحیح، محل سرمایه گذاری مناسب و کم خطرتر در بازار سرمایه برای افرادی که دانش بورسی بالایی ندارند، باشد.

به گزارش خبرگزاری صدا و سیما: صندوق سرمایهگذاری ابزاری مالی است که به منظور مدیریت حرفهای وجوه سرمایهگذاران، با مجوز سازمان بورس و اوراق بهادار، تاسیس شده و تحت نظارت آن سازمان فعالیت میکند. فعالیت این صندوقها از سال ۸۶ آغاز شد و در سال ۹۱ و ۹۲ گستردگی بیشتری پیدا کردند.

صندوقهای سرمایهگذاری با تجمیع وجوه سرمایهگذاران و در اختیار داشتن منابع مالی گسترده و با استفاده از دانش و تخصص مدیریت سبد دارایی، تلاش میکنند این امکان را برای سرمایهگذاران فراهم کنند تا با دارایی موردنظر خود (هرچند اندک) در سبدی متنوع از اوراق بهادار شامل سهام، اوراق مشارکت و سایر داراییهای مالی سرمایهگذاری کرده و از مزایای آن بهرهمند شوند.

برای شناخت و آسیب شناسی این صندوق ها با احسان همتی، مشاور مدیریت روابط عمومی و امور بین الملل سازمان بورس و اوراق بهادار به گفتگو نشسته و به تبیین این موضوع پرداختیم.

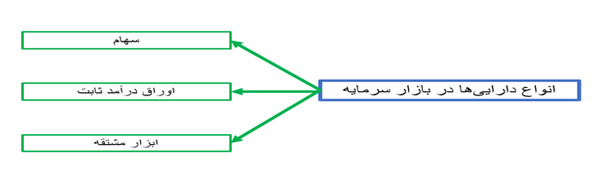

دسته بندی داراییها در بازار سرمایه

تقسیم بندی داراییها در بازار سرمایه در ذیل آورده شده است:

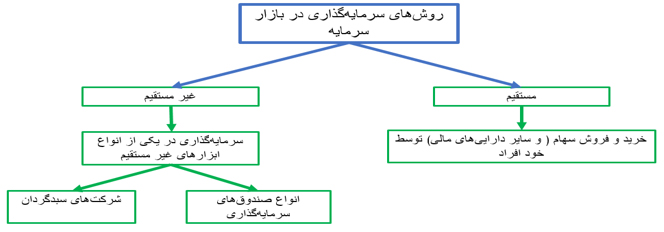

روشهای سرمایه گذاری در بازار سرمایه

بر اساس یک دسته بندی کلی، سرمایه گذاری در بورس به دو روش سرمایه گذاری مستقیم و غیر مستقیم تقسیم میشود. در این دسته بندی، افرادی که سطح دانش مالی و ریسک پذیری بالا و همچنین زمان کافی برای تحلیل بازار و شرکتهای مختلف را دارند، به صورت مستقیم در بورس سرمایه گذاری میکنند. افرادی که فاقد ویژگیهای ذکر شده هستند، به روش غیر مستقیم میتوانند در این بازار حضور داشته باشند. در شکل ذیل دو روش بررسی شده است:

تعریف صندوقهای سرمایه گذاری

صندوق سرمایه گذاری بهعنوان یکی از کاراترین گزینههای سرمایه گذاری غیرمستقیم در بورس بهحساب میآید. این صندوقها برای افرادی مناسبند که از دانش کافی برای سرمایهگذاری برخوردار نیستند یا به دلیل مشغله کاری، امکان تحلیل و بررسی بازار را ندارند. صندوقهای سرمایهگذاری داراییهای خود را در بازارهای مختلفی مانند بورس، طلا، اوراق بدهی، سپرده بانکی و… سرمایهگذاری میکنند. لازم به ذکر است صندوقهایی را قابل قبول میدانند که به اندازه شاخص بازار و چند درصدی هم برای پوشش هزینه هایش، بازدهی داشته باشد.

انواع صندوقهای سرمایهگذاری از نظر روش خرید و فروش واحدهای سرمایهگذاری

همانطور که میدانید صندوقهای سرمایهگذاری انواع مختلفی دارند. از نظر روش خرید و فروش واحدهای سرمایهگذاری میتوان صندوقها را به دو گروه تقسیم کرد:

۱- صندوقهای سرمایهگذاری مبتنی بر صدور و ابطال

برای معامله واحدهای این نوع از صندوقها لازم است افراد جهت کسب اطلاعات درباره نحوه خرید و فروش آنها به وبسایت صندوق مورد نظر خود مراجعه کنند؛ زیرا این نوع از صندوقها را یا میتوان با مراجعه حضوری به نمایندگیها و شعب صندوق معامله کرد و پس از یکبار احراز هویت میتوانند با ثبتنام در وبسایت صندوق بهصورت اینترنتی اقدام به صدور یا ابطال واحدهای خود کنند.

۲- صندوقهای سرمایهگذاری قابل معامله در بورس (ETF)

واحدهای صندوقهای قابل معامله در بورس را میتوان مانند سهام شرکتها در بازار بورس معامله کرد. سرمایه گذاران برای خرید این واحدها باید کد بورسی فعال داشته باشند.

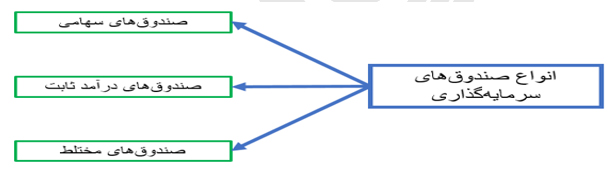

در مدل دیگر تقسیم بندی سه نوع صندوق داریم؛ صندوقهای بادرآمد ثابت که ریسکی نیستند و صرفا میتوانند ۱۵ درصد از منابع خود را سهم بخرند. این نوع صندوقها مختص سرمایهگذاران ریسکگریز است. یک نوع دیگر از صندوقهای فعال در بازار صندوقهای سرمایهگذاری مختلط هستند که بین ۴۰ تا ۶۰ درصد از منابع خود را میتوانند به خرید سهام اختصاص دهند. این نوع از صندوقها هم مناسب افراد با ریسکپذیری متوسط است. همچنین نوع دیگری از صندوقهای سهامی نیز در بازار سرمایه فعال هستند با عنوان صندوقهای سهامی که باید ۹۰ درصد از منابع خود را به خرید سهم تخصیص دهند. این نوع سوم از صندوقها، ریسکی محسوب میشوند.

دسته بندی دیگری نیز از این صندوقها وجود دارد که در شکل ذیل آورده شدده است:

تفاوت صندوقهای اهرمی با دیگر صندوقهای فعال

هیچکدام از این صندوقها امکان اهرم نداشتهاند به این معنا که نمیتوانستند فراتر از بازدهی صندوق بازدهی به سهامدار بدهند و باید بر اساس همان منابعی که از سرمایهگذاران دریافت میکردند سهام خریداری یا سرمایهگذاری میکردند. در واقع اصلیترین تفاوت میان صندوقهای اهرمی با دیگر صندوقهای بازار سرمایه در اهرمی بودن بازدهی سهامداران ممتاز این صندوق می¬باشد. این صندوقهایی که حالا با عنوان صندوقهای اهرمی ایجاد شده در راستای همان صندوقهای سهامی است. صندوقهای سهامی این مشکل را داشتند که نمیتوانستند منابعی از سیستم بانکی تامین کنند، اما این مشکل در صندوقهای اهرمی رفع شده است. برخی افراد حاضرند ریسک و زیان بیشتری را متحمل شود. اما در مقابل اگر هم خرید سهام بازدهی مثبتی داشته باشد، سرمایهگذار سود بیشتری میبرد.

معرفی صندوقهای با درآمد ثابت

صندوقهای سرمایه گذاری با درآمد ثابت یکی از کم ریسکترین انواع صندوقهای سرمایه گذاری مشترک هستند که حدوداً کمی بیش از سود بانکی برای سرمایهگذاران ایجاد میکنند. این صندوقها سرمایههای مردم را در اوراق کم ریسک مانند سپردههای بانکی، اوراق مشارکت، و سایر اوراق بدون ریسک قابل معامله در بازار سرمایه سرمایه گذاری میکنند.

مزایای این صندوقها عبارتند از: مدیریت حرفه ای، نقدشوندگی بالا، مطمئن و با ریسک حداقلی، بازدهی بالاتر از سپرده گذاری در بانک، سرمایه گذاری آسان با کمترین مبلغ، پرداخت سود روزشمار و عدم پرداخت جریمه در صورت درخواست سرمایه.

سرمایه گذاری در صندوقهای سهامی بهتر است یا سبدگردانی؟

در این گزارش با انواع صندوقهای سرمایه گذاری آشنا شدیم، اما سوال اینجاست که در بخش سرمایه گذاریهای غیرمستقیم مدل دیگری به نام سبدگردانی نیز وجود دارد. سبد گردانی به معنای سپردن سرمایه به فردی به نام سبدگردان است که بر اساس تجربه و دانشش، مسئولیت مدیریت سهام سرمایه گذار را بر عهده دارد. نام دیگر سبدگردانی «مدیریت پرتفو» است.

در ادامه بحث میخواهیم به این موضوع بپردازیم که سرمایه گذاری در کدام یک بهتر است؟ در جواب این سوال باید گفت: انتخاب مناسبترین مسیر و ابزار سرمایهگذاری در ایران به هدف و انگیزه مالی شما بستگی دارد. اما به طور کلی این طور میتوان گفت که برای افرادی که به دنبال سرمایه گذاری بدون ریسک و سودی بیشتر از سود بانکی هستند، بهترین گزینه صندوق سرمایه گذاری میباشد. در ایران بازدهی در صندوقها بیشتر جواب داده است. به طوری که در سبدگردانی مرسوم است که از سودهای بالای ۲۰ درصد کارمزدی حدود ۲۵ درصد گرفته شود و این موضوع باعث شده که صندوق ها، بازدهی بیشتری داشته باشند. چنانچه در نمودار هم این موضوع قابل رویت است.

آسیب شناسی صندوقهای سرمایه گذاری

- ریسک نقدشوندگی

زمانی که فشار عرضه در بازار زیاد میشود طبیعتا فشار ابطالی به این صندوقها زیاد میشود. زمانی که صندوقها نقدینگی لازم را نداشته باشند، نمیتوانند پاسخگوی ابطالیها باشند و فشار بیشتری را به شاخص میآورند. میتوان گفت در روزهای منفی که فشار فروش زیاد است صندوقهایی که نقدینگی لازم را ندارند فشار فروش بر بازار را بیشتر میکنند.

البته صندوقهایی هستند که در این مواقع حرفهای عمل میکنند و ۱۰ تا ۱۵ درصد از دارایی صندوق را بهصورت اوراق یا نقد نگه میدارند. اما اکثر صندوقها به دلیل اینکه هجومی کار میکنند و اکثر دارایی را به خرید سهام تخصیص میدهند، اوراق یا پول نقد ندارد و زمانی که سرمایهگذار سرمایه خود را طلب میکند فشار فروش این صندوقها بر بازار بیشتر میشود.

- نظارت بر صندوقها

اغلب پیش میآید که صندوقها فعالیتهای مشکوکی بر روی سهام بهخصوص سهام کوچک که شناوری کمتری دارند انجام دهند که از گذشته نیز وجود داشته و کماکان نیز ادامه دارد. این مشکل در صورتی حل خواهد شد که ابزار نظارتی سازمان قوی باشد و از اینگونه فعالیتها جلوگیری کند.

- سیاستهای دستوری

یکی از آفتهایی که بعضی وقتها از دید فعالان بازار سرمایه نادیده گرفته میشود، سیاستهای اجباری از بالا به پایین است. برای مثال دستورهایی که از نهادهای مالی بالا به صندوقها برای خرید یا فروش سهمی ارسال میشود. این درحالی است که این خرید و فروش هیچ پشتوانه تحلیلی ندارد. میتوان گفت سیاستهای دستوری و بالا به پایین در اکثر صندوقهای سرمایهگذاری پابرجاست. در بعضی از صندوقها نیز مدیران صندوق برای اینکه سمت خود را حفظ کنند مجبور به اجرای این سیاستها میشوند.

- ارزش گذاری نامناسب صندوقها

واحد پردازش اطلاعات مالی ایران (fipiran)، شاخص مناسبی برای عملکرد صندوقها ندارد که افراد بتوانند بر اساس یک رتبه بندی عملکرد صندوقها را بررسی کنند.

کلام آخر

درحالی یکی از الزامات اصلی توسعه اقتصادی هر کشور، مدیریت صحیح بازارهای مالی آن کشور است. یکی از قویترین نهادهای مالی که طی چند سال اخیر ظهور و توسعه قابلتوجهی داشتند، صندوقهای سرمایهگذاری هستند. به عبارت دقیقتر این صندوق ها، یکی از مهمترین سازوکارهای سرمایهگذاری در بازارهای مالی هستند که شرایط سرمایهگذاری در بازار سهام را از نظر ریسک و بازده برای سرمایهگذاران مختلف بهویژه برای افراد مبتدی مساعدتر میکنند. این صندوقها با ایفای نقش واسطه مالی، سرمایهگذاری افراد غیرحرفهای را از حالت مستقیم به غیرمستقیم تبدیل کرده و در این رهگذر مزایای متعددی را هم برای بازار سرمایه و هم برای سرمایهگذار فراهم میکنند؛ لذا حل مشکلات این صندوقها در جهت ترغیب عموم مردم، میتواند بسیار موثرباشد.

پژوهشگر: مریم سمردپی